接管最后两天倒计时,国盛证券距离江西首家省属控股券商还有多远?国盛金控复牌走低,可有悬念?

独家抢先看

财联社7月14日讯(记者 吴昊)因筹划50.43%控股权易主事宜,国盛证券在停牌30个交易日后,于7月14日复牌。7月14日早开盘后一度盘中“火箭发射”涨约3%。不过随后即高台跳水,全天收跌6.88%,总市值173亿元。

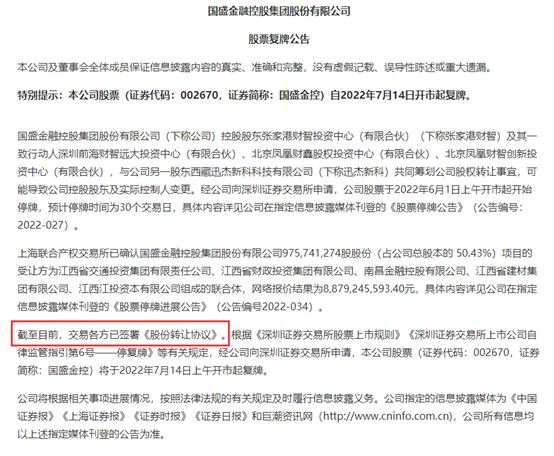

当日,国盛金控亦在复牌公告中就公司股权受让事项的新进展作出披露。公告显示,公司已与5家江西国资背景企业组成的联合体签署《股份转让协议》,以88.79亿元收购国盛金控9.76亿股股份(占公司总股本的50.43%)。

公告显示,5家联合受让方分别为江西省交通投资集团有限责任公司、江西省财政投资集团有限公司、南昌金融控股有限公司、江西省建材集团有限公司、江西江投资本有限公司。此番组团收购,也似乎印证了此前市场所给出的“易主江西国资”的猜想。

这也意味着,随着本次股权变更的落地,国盛金控旗下核心子公司国盛证券成为江西省内唯一一家省属控股证券公司,并将补齐江西国资一直缺位的证券牌照。

与此同时,国盛证券、国盛期货两家公司长达两年的接管期也进入最后2天的倒计时。

根据中证协公布的2021年数据显示,国盛证券目前的总体行业竞争力仍处于中下游水平。2021年公司营业收入、净利润分别位列第54名和第65名;总资产与净资产则分别位列第65名和第60位。随着接管期结束、股权变更完成后,国盛证券将迎来怎样的发展新篇,自然备受关注与期待。

5家江西国资企业联合收购国盛金控

7月14日,国盛金控发布复牌公告,这也是继7月6日公司公告或将受让50.43%控股权变更事项后,再度披露股权转让事宜的最新动向。

公告称,公司近日收到通知,上海联合产权交易所已确认国盛金控9.76亿股股份(占公司总股本的50.43%)项目的受让方为江西省交通投资集团有限责任公司、江西省财政投资集团有限公司、南昌金融控股有限公司、江西省建材集团有限公司、江西江投资本有限公司组成的联合体。

天眼查显示,上述5家联合收购方股权穿透后均为江西国资背景。

其中,江西省交通投资集团有限责任公司股东为江西省交通运输厅(持股比例90%)、江西省行政事业资产集团有限公司(持股比例10%);江西省财政投资集团有限公司股东为江西省财政厅(持股比例100%);南昌金融控股有限公司股东为南昌市产业投资集团有限公司(持股比例100%),后者的股东方则为南昌市人民政府(持股比例90%)以及江西省行政事业资产集团有限公司(持股比例10%);江西省建材集团有限公司和江西江投资本有限公司的股东均为江西省投资集团有限公司(持股比例100%)。后者股东方则为江西省国有资产监督管理委员会(持股比例90%)以及江西省行政事业资产集团有限公司(持股比例10%)。

国盛金控在公告中表示,截至目前,交易各方已签署《股份转让协议》,公司股票于2022年7月14日上午开市起复牌。复牌首日,公司股价呈现高开低走,全天收跌6.88%,总市值173亿元。

国盛证券成为首家江西省属控股券商

根据公告,本次网络报价结果为88.79亿元。依照5月31日国盛金控停牌前9.6元/股、总市值186亿元的收盘价来看,上述五家拟联合收购方的报价,约相当于市值的94.79%,足见江西国资对国盛金控这块资产的看好。

事实上,作为注册地在江西的仅有的2家券商之一(另一为中航证券),国盛金控的前十大股东中,早已有江西国资的身影。

2021年一季报显示,江西赣粤高速公路股份有限公司持股4.06%;江西省财政投资管理公司持股1.58%。而更早于2016年国盛证券借壳上市之前,江西国资还是国盛证券的第二大股东。

公开资料显示,国盛证券是以原江西省国际信托投资公司、江西省发展信托投资股份有限公司和赣州地区信托投资国盛证券公司等3家信托公司证券业务为基础,吸收省内其他证券资源,由社会法人投资者现金出资,共同投资设立。

此前市场就有猜测,江西国资或意欲出手将国盛金控收入囊中。这也表示,随着此轮收购的顺利落地,江西国资将补齐旗下证券牌照的空缺,国盛金控旗下核心企业——国盛证券也将成为江西省第一家也是目前唯一一家省属控股证券公司。

接管期进入最后倒计时

除复牌日在即,另一日期对国盛金控而言也同样重要——2天后,证监会对其核心子公司国盛证券,以及后者的控股子公司国盛期货,为期两年的接管即将期满。

2020年7月17日,因“隐瞒实际控制人或持股比例,公司治理失衡”,国盛证券、国盛期货两家公司被证监会依法接管。其中,国盛证券接管组组长为周军,国盛期货接管组组长为王登勇。2021年7月16日,证监会再发公告,两家公司接管期延期一年,即截至今年7月16日。

财联社记者也在此前报道中提到,于国盛证券而言,解除接管迫在眉睫。国盛金控在一季报中表示,结束对核心子公司国盛证券的接管状态使公司实现运营正常化,是恢复公司融资能力进而妥善化解公司债券偿付风险的前提及关键。公司将继续全面配合接管工作,争取早日解除接管,待融资能力恢复后通过新债发行、股权融资、引进战略投资人等多种形式筹措资金,从根本上解决公司债务问题。

值得注意的是,当时被同期依法接管又同时延长监管期的新时代证券(现已更名为“诚通证券”),已率先于5月27日提前结束接管期,恢复正常经营。公司的股权问题经历几番扣人心弦的争夺悬念后,最终花落中国诚通,正式迈入央企行列。

据知名公众号平台“券业行家”此前不完全统计,目前106家券商(不含相关子公司)中,有24家券商实控人为地方国资委,至少8家券商实控人为央企。

整体竞争力尚处行业中下游

接管期为国盛证券带来一定程度的业绩承压。2022年一季报显示,国盛金控一季度营业总收入5.23亿元,同比增长0.51%;归属于上市公司股东的净利润则亏损0.39亿元,同比减少236.31%。这当中,证券自营业务浮亏增加,导致公允价值变动收益亏损超过6000万元。

从公司整体竞争力来看,国盛证券尚处于行业中游偏下水平。根据中证协公布的2021年度证券行业排名来看,在106家券商中,国盛证券营业收入19.97亿元,位列第54名;净利润2.95亿元,位列第65名,同比上升18位;总资产259.50亿元,位列第65名;净资产98.34亿元,位列第60位。

分业务板块看,经纪业务、投资咨询业务等业务相对靠前,分别实现业务收入11.48亿元和3769万元,位列行业第29名和第31名。但投行与投资业务则相对处于劣势,分别实现业务收入1.87亿元和8901万元,位列行业第74名和第76名。

站在这一时点上,结束接管、完成控股股东变更,将为国盛证券未来发展打开怎样的新局面自然备受关注。

根据6月1日上海联合产权交易所披露的挂牌转让信息显示,意向受让方除须符合《证券公司股权管理规定》等法律法规及监管机构相关规定外,还须满足两大要求:

一是意向受让方须承诺,一旦被确定为本次标的股份的受让方,还要将以本次受让价格收购北京岫晞股权投资中心(有限合伙)持有的国盛金控3300万股(占总股本的1.71%);

二是意向受让方须同意维持国盛金控子公司国盛证券经营稳定的相关工作安排,包括但不限于:不变更国盛证券注册地,承诺保持公司主营业务、员工队伍的稳定。

根据国盛金控2021年报显示,国盛金控以证券业务为主,同时开展投资、金融科技业务。其中证券业务运营实体为全资子公司国盛证券及其下属企业国盛期货、国盛资管、国盛弘远。截至2021年末,在职员工数量合计2448人,其中主要子公司在职员工数量2419人。

国盛证券官网披露,公司目前为业务牌照齐全的综合性券商。经营范围涵盖证券经纪、证券自营、证券承销与保荐、证券投资咨询、财务顾问、融资融券、转融通、约定购回式证券交易、证券投资基金销售、新三板做市、港股通、股票期权等。目前拥有资产管理、期货、私募基金三家子公司,并参股公募基金及中证机构间报价系统股份有限公司。